Clipping – NovaCana – NovaCana.com

Em reunião realizada ontem (22), representantes do Ministério de Minas e Energia (MME), do Ministério da Economia, do Banco Central (BC), do Ministério da Agricultura, Pecuária e Abastecimento (Mapa) e da B3 estabeleceram que os créditos de descarbonização criados pelo programa RenovaBio, os chamados CBios, serão comercializados como ativos ambientais.

Conforme reportagem do Valor Econômico, isso implica que as negociações dos créditos devem ocorrer nos moldes das de valores mobiliários. Além disso, a reportagem aponta que as regras de negociação dos CBios devem prever limitações à atividade especulativa, ao menos no início. Com isso, os operadores do mercado devem ter um limite para compras. No médio prazo, entretanto, a ideia é incluir outras ferramentas de mercado.

De acordo com nota enviada pelo MME à imprensa, os representantes da B3 afirmaram que serão utilizados como modelo outros ativos disponíveis no seu sistema operacional, que já tem disponibilidade financeira para atender às exigências do RenovaBio. “A partir de agora, a Bolsa espera a procura de potenciais interlocutores, que incluem escrituradores, bancos e corretoras, para ajudar na construção do ambiente de registro e negociação”, complementa.

Na reunião, também foi estabelecido que o Banco Central não precisará regular os CBios. “A representação do Banco Central manifestou um entendimento técnico sobre a dispensa de necessidade do órgão em regular o CBio, considerando sua competência”, afirma o MME, que justifica: “Na visão do Departamento de Regulação do Sistema Financeiro (Denor) do Banco Central, os CBios podem ser regulamentados pelo Conselho Nacional de Política Energética (CNPE), sem prejuízos ao processo de escrituração que será realizado por uma instituição financeira e às negociações que se darão no mercado organizado”.

Desta forma, o CNPE terá que aprovar uma resolução antes do RenovaBio entrar em vigor, em 2020. O texto deverá tratar das regras de emissão, vencimento, distribuição, intermediação, custódia e negociação dos CBios.

Os membros efetivos do CNPE são os ministros do MME; do Mapa; da Casa Civil; do Ministério da Economia; do Ministério do Meio Ambiente; do Ministério de Relações Exteriores; do Ministério da Ciência, Tecnologia, Inovações e Comunicações; do Ministério de Desenvolvimento Regional; e do Gabinete de Segurança Institucional da Presidência da República, além do presidente da Empresa de Pesquisa Energética (EPE). Também há membros designados para representar os estados, a sociedade civil e a Universidade de Brasília.

Por sua vez, fica a cargo da B3 a disponibilização das informações de negociação enviadas ao mercado, as regras de controle de risco e a liquidação financeira da negociação do ativo ambiental.

Além disso, segundo o MME, o BC deve continuar realizando reuniões com a Associação Brasileira das Entidades dos Mercados Financeiro e de Capitais (Ambima) e com a Federação Brasileira de Bancos (Febraban). O objetivo é “garantir o processo mais adequado para emissão e negociação dos CBios”.

As entidades representantes dos bancos fazem parte da articulação, pois a emissão dos CBios, conforme estabelecido pela lei que criou o RenovaBio, deve ser realizada por um escriturador, um banco ou uma instituição financeira contratada pelo produtor de biocombustível.

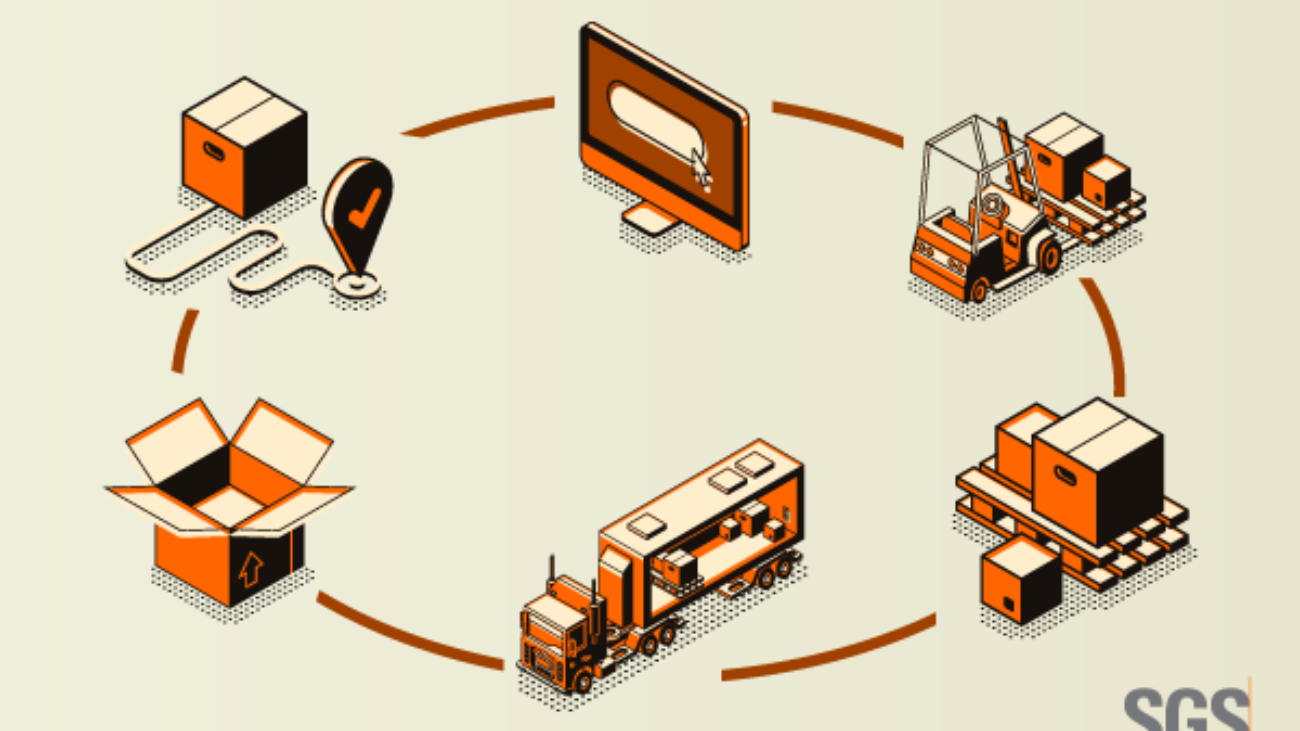

Conforme o decreto nº 9.964, a Agência Nacional do Petróleo, Gás Natural e Biocombustíveis (ANP) é responsável pela formação do lastro dos CBios. Para isso, é preciso que seja desenvolvido um sistema informatizado que analise as notas fiscais de venda de biocombustíveis por parte dos produtores e defina as que são elegíveis para a emissão de CBios.

Paulo Costa, coordenador de biodiesel do MME, explica que, após a ANP analisar as informações fornecidas pelos produtores, é definida a quantidade de CBios referente à produção analisada e qual foi “o processo comercial que deu base a essa quantidade”.

Com essa informação em mãos, o banco ou escriturador que possui contrato com o produtor vai registrar os CBios gerados no seu sistema interno e, em seguida, disponibilizá-los no mercado organizado, ou seja, na B3, em uma conta do próprio produtor.

Caberá ao produtor, a partir deste momento, definir o preço de oferta dos seus CBios para que qualquer interessado – distribuidor, pessoa física, investidor – possa comprar. Como as distribuidoras terão uma meta de CBios a serem adquiridos anualmente, eles irão fechando negócio com os produtores e acumulando os créditos, afirma Costa.

Essas comercializações acontecerão anualmente até uma data determinada pela ANP, quando analisará a carteira do distribuidor e definirá se ele está passível, ou não, a alguma penalização de acordo com o comprimento da meta pré-determinada.

O gerente ainda acrescenta que, como os CBios estarão disponíveis em um mercado aberto, qualquer pessoa poderia comprar os títulos, com o mercado indo além das distribuidoras. Desse modo, ele espera que os títulos tenham “bastante liquidez”. “É isso que ajudará na formação de preços desse novo ativo” afirma, e completa: “Porém, todo esse processo de comercialização ainda carece de regulamentação”.

Decisão encontrou obstáculos

A escolha pela classificação dos CBios como ativos ambientais, tomada apenas quatro meses antes do início previsto para a comercialização dos títulos, veio após uma série de controvérsias. A princípio, os CBios seriam caracterizados como valores imobiliários, porém, um relatório coordenado pelo Instituto Escolhas, ao qual o novaCana teve acesso, concluiu que isso não seria possível.

A justificativa é que os títulos que recebem a classificação de valor imobiliário geram um direito de participação, parceria ou remuneração, o que não seria o caso dos CBios. Além disso, a comercialização dos CBios estaria relacionada a metas estabelecidas pelo governo e não ao objetivo de rendimento financeiro.

Assim, a proposta era que os CBios fossem ativos financeiros e, neste caso, a regulamentação passaria a ser responsabilidade do Banco Central.

A decisão contava com o apoio do MME e da Febraban. Em junho, o diretor de sustentabilidade e marketing da Febraban, Mário Sérgio Vasconcelos, afirmou que o BC ainda tinha dúvidas sobre como tratar o título, mas que estariam acontecendo “conversas constantes” sobre o assunto.

“Eu já chamo de ativo financeiro que é para não dar chance de chamarem de outra coisa”, afirmou o diretor do departamento de biocombustíveis do MME, Miguel Ivan Lacerda, durante painel no evento Ethanol Summit, realizado pela União da Indústria de Cana-de-açúcar (Unica).

De acordo com ele, a regulamentação dos títulos estaria acontecendo seis meses depois do previsto, pois as usinas de cana-de-açúcar teriam preferência pela classificação como valor imobiliário, modalidade que possui uma tributação menor.

Na ocasião, Lacerda ainda relatou que haveria a possibilidade de classificação dos CBios como commodity, gerando um mercado de futuros – inclusive com a possibilidade de uma alteração posterior para ativo financeiro. “Acho que não é crime se não conseguirmos regulamentar como ativo financeiro até 2020. (…) Podemos fazer isso posteriormente”, disse.

A posição foi reforçada pelo coordenador de biodiesel do MME, Paulo Costa, em entrevista concedida ao novaCana na última sexta-feira (16). “Ainda não está bem esclarecido: ativo financeiro ou commodity ambiental”, afirmou. De acordo com ele, cada uma das opções teria suas “consequências”: “Se for ativo financeiro, o BC vai fazer tudo. Se for commodity, a gente vai propor alguns atos e algumas ações. E estamos estudando quais são elas”.

“Se for ativo financeiro, a tutela é total do BC. Já se for commodity ambiental, ela não fica com o BC e sim, conosco, com o mercado”, Paulo Costa (MME)

Apesar disso, Costa ainda afirmava que a ação principal ficaria a cargo do Banco Central. “Acreditamos na possibilidade de ser um ativo financeiro. É isso que estamos debatendo no momento”, relatou.

Conforme Costa, caso a opção fosse pela commodity ambiental, o MME passaria a ser “gestor” do RenovaBio, o que implicaria em uma responsabilidade maior. “Foi feito um levantamento interno com o Banco Central, o presidente do BC e técnicos; as coisas estão em ebulição dentro do BC. São discussões técnicas, políticas e vários tipos de embate para termos a definição que melhor se adeque ao mercado”, aponta.

Naquele momento, ele acreditava que a decisão sobre como os CBios seriam categorizados sairia em menos de duas semanas – o que efetivamente aconteceu. Porém, ainda não havia a previsão de quando as regras realmente seriam estabelecidas. “Para o instrumento em si, a gente ainda não tem expectativa”, alega.